[ad_1]

Peut-être oublier de trouver une boule de cristal pour les actions.

Selon Nicholas Colas, co-fondateur de DataTrek Research, les taux du Trésor doivent se stabiliser avant que les investisseurs puissent évaluer si les actions américaines ont touché le fond.

Étant donné que les taux du Trésor fournissent la «base des modèles d’évaluation des actifs financiers», sans savoir si les taux à plus long terme se stabiliseront entre 2% ou 5%, les investisseurs ne peuvent pas connaître le coût du capital «qui actualise les flux de trésorerie des entreprises pour créer des actions prix », a déclaré Colas dans une note client lundi.

Des périodes de stabilité des taux ont été éphémères ces derniers mois alors que le président de la Réserve fédérale, Jerome Powell, se concentre sur l’orientation de l’économie américaine vers un « atterrissage en douceur », tout en luttant contre une inflation élevée en augmentant agressivement le taux directeur de la banque centrale et en réduisant son bilan de près de 9 000 milliards de dollars.

Rien qu’au cours du dernier mois environ, le taux à 10 ans TMUBMUSD10Y,

2,854 %

a atteint un nouveau sommet sur un an de 3,124% le 6 mai, pour revenir vendredi à 2,785%, soit son plus bas niveau depuis le 26 avril, selon Dow Jones Market Data.

Cela est important car « jusqu’à ce que les investisseurs constatent une plus grande stabilité des prix des bons du Trésor à long terme, il est peu probable qu’ils soient convaincus que les valorisations des actions américaines ont vraiment atteint un creux », a-t-il déclaré.

Trouver un fond

Les investisseurs touchés par de fortes pertes boursières cette année ont également été durement touchés par les obligations.

L’indice S&P 500 SPX,

+1,86%

échangé brièvement en territoire baissier vendredi, avant de se rallier. L’indice de référence des grandes capitalisations a de nouveau rebondi lundi pour clôturer en baisse de 17,2 % par rapport à son récent sommet, laissant les investisseurs se demander s’il est temps d’acheter la baisse.

La volatilité des taux avait été identifiée comme le principal coupable des rendements totaux négatifs des obligations plus tôt cette année. Cependant, certaines fissures semblent également se former récemment dans certaines parties du crédit aux entreprises, en particulier alors que certaines entreprises technologiques autrefois de haut vol jonglent avec les licenciements et les pertes, et que les détaillants à grande surface constatent une baisse des dépenses de consommation sur ce qu’ils ont en stock.

Lis: Les obligations de pacotille montrent des signes de tensions sur la liquidité alors que le S&P 500 évite de justesse le territoire du marché baissier

Un moyen essentiel pour les investisseurs obligataires d’évaluer l’évolution du sentiment du marché consiste à suivre les écarts de crédit, ou la prime que les investisseurs gagnent au-dessus d’un taux sans risque sur les obligations pour aider à tenir compte des risques de défaut.

Colas a qualifié le récent élargissement des spreads des obligations d’entreprises américaines de qualité « inconnue » des niveaux observés autour de la crise de la dette grecque de 2011 (voir graphique) ou de la peur de la croissance de 2016 due au ralentissement de la croissance économique chinoise et à la chute du pétrole CL00,

-0.20%

des prix.

Les spreads des obligations d’entreprises sont proches des niveaux de la crise grecque.

Indices de données ICE, Data Trek Research

« Du côté positif, le marché des obligations d’entreprises de qualité supérieure n’intègre pas encore une récession ou même une peur de la croissance », a déclaré Colas, même si les écarts peuvent encore s’élargir considérablement à partir d’ici.

La grande question est de savoir si une explosion du LQD de qualité investissement,

-0,36%

ou HYG à haut rendement,

+0,39%

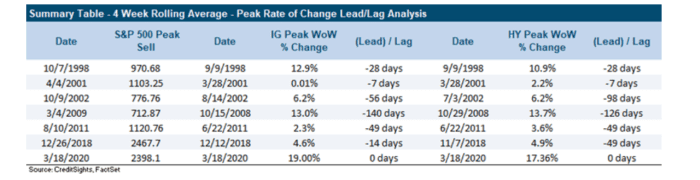

les spreads des obligations d’entreprises télégraphient-ils lorsque les actions atteindront un creux ? Un regard rétrospectif sur deux décennies de ventes massives a produit des résultats mitigés, selon un rapport de CreditSights publié lundi.

Un signal plus précis, cependant, a été trouvé en examinant le taux de variation des spreads (voir graphique), qui a culminé à la fois pour la qualité d’investissement (IG) et le haut rendement (HY) environ 42 jours en moyenne avant que le S&P 500 ne frappe. au plus bas des ventes massives sur le marché depuis 1998.

Le pic de volatilité des obligations d’entreprises a précédé les plus bas des marchés boursiers.

CreditSights. Ensemble de faits

Le plus difficile est de savoir quand la volatilité des obligations d’entreprises a atteint son maximum.

[ad_2]